みなさん、こんにちは。

「経営資金に悩んだときに一番最初に見るサイト」を運営している山本です。

前回は政策公庫を使った創業支援資金についてでしたが、その時に政策公庫の融資の仕組みや、融資の流れについて教えてほしいという声がかなり寄せられました。最初に創業支援資金を調達した後、2回目、3回目を調達しようとする際、インターネットにもその場合の調達方法がなくて困ったという声が多いので、今回はおおまかな政策公庫の融資の流れ、そして、どういう形で申し込めば融資を取り付けやすいのかといったお話をしようと思います。

細かい書類やその書き方、交渉の仕方などは、他のサイトにも出ているので、今回はM&A仲介業者の私が、資金調達コンサルで数々の難しい案件をこなしてきた中から、ここさえ抑えておけば大丈夫というところをお伝えしたいと思います。

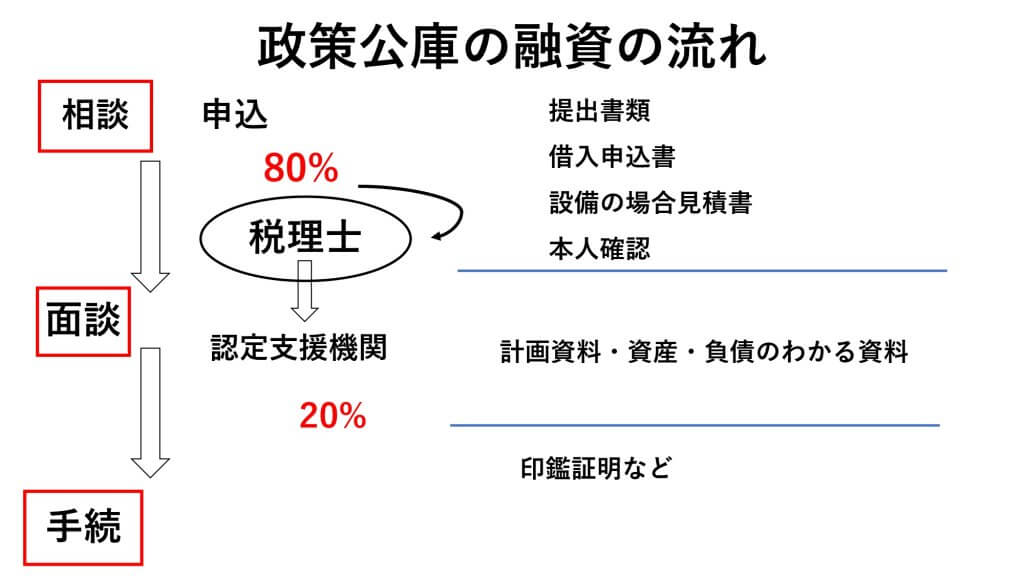

まず政策公庫の流れですが、最初に相談申し込みがあって、次は面談になります。

これは実際に事業をやっているかを確かめるために義務付けられているので、商工会議所のマル経融資をはじめ、どこでもこの面談はあります。ひと昔前、創業支援資金を出したのに、実際は運営してなかったという事例が多く発生したためです。それで現地に行って実態確認をするようになりました。政策公庫の実際は面談だけで済んでますが、保証協会や一般の銀行の案件は、本当に売り上げがあるかどうかまで見ています。

過去に私がやった例で言うと、わずか3日分でも4日分でもいいので、売り上げ日計表を証明資料として提出してもらって、面談をやって融資を取り付けたことがありました。それから最後の手続きになります。

提出書類は、最初に借入申込書を書いてもらいます。その際に、お金が必要な理由を尋ねられるので、クルマが要りますとか、従業員を雇う資金が要りますとかを答えます。それから、たとえば飲食店なら冷蔵庫の設備の見積書、あとは個人なら免許証、法人なら商業登記謄本や定款などの本人確認資料が必要です。それと計画資料や、資産、負債のわかる資料も面接時には用意しなくてはなりません。法人は代表者個人の預金や住宅ローンがあればその返済予定表が必要で、最後は印鑑証明です。

実際のところ、相談申し込みの段階で80%以上が決まっています。政策公庫の場合で言うと、支店長の印鑑で処理できるのが1千万くらいで、それ以上の額になるとさすがに躊躇するようです。ですから1千万以下の小口案件なら、だいたい面談のところで8割は決まってしまうんですね。

個人の場合、持ち込んだ際、カードローンや消費者ローンの借り入れを聞かれますから、ノンバンクで借り入れがある人は、まずは商工会議所を通して政策公庫に持ち込んだほうがいいと思います。なぜならば、事業者として志があって指導を受ける姿勢があるということがひとつと、商工会議所に1千万くらいまでの間だったらある程度権限を委ねているところもあるので、商工会議所で稟議したうえで、公庫に持ち込んで行くスタンスのほうが、一発で融資不可の結論は出ないのでいいと思います。

そういう人ほど、銀行で借り入れするほうをお勧めしますね。

まず借り入れがアコムとかアイフルといったノンバンクのカードローンを使っている人は、もともと最初の自己資金、前回お話した時の自己資金の40%部分を集められるに該当しない人だと思いますから、やはり不安を持たれてしまいます。政策公庫は個人情報をけっこう見てから取り込む傾向があります。そこでまずは保証協会で融資を取り付けたうえで、消費性資金の部分を返済して、身をきれいにしてから政策公庫に持ち込むというのもひとつの方法です。だからまず自分の今の借り入れをよく把握したうえで、銀行を経由して持ち込むのがいいのか、商工会議所を通して持ち込むのがいいのか、というところを考えていく必要があります。

一般の事業を起こして間がない、経営に関する経験値の少ない人などは、実際にどこで借り入れを申し込んでいいのか、匙加減がよくわからないという人がけっこういるんですね。

そこでお勧めするのは、税理士の先生を通じて政策公庫に持ち込むという方法で、実を言うと一番固いと思っています。ただし、ただの税理士ではなく、名刺を見た時に、行政書士、税理士と2つの肩書を明記している先生が望ましいと思われます。

これは確率の話になりますが、行政書士の資格も明記している税理士は、公庫に書類を持ち込むケースが多いです。書類の作成を代行するのが行政書士なので、税理士と行政書士のふたつの資格を持つ先生にお願いするのが、オーソドックスなやりかたと言えます。ちなみに、税理士の資格には、行政書士がついてくるんです。だから登録をすればみんな行政書士になれるんですね。だけど行政書士を名乗らないということは、書類の手続きをするのが面倒臭いっていう人がけっこう多かったりします。

もう一つ言いますと、認定支援機関に登録している税理士なら、なおお勧めです。なぜなら、認定支援機関を持つ税理士は、自分で計画書を書いて政策公庫に持ち込んだりするケースがあります。だから、みなさんが申告をする時には、認定支援機関を持ってる先生に毎月の顧問をお願いして、それをもとに政策公庫に持ち込むか、銀行にするのか、税理士と一緒に相談して決めたらいいと思います。

それと、認定支援機関を持ってる税理士は、いろんな金融機関と取引があったりします。それは税理士でも税務以外の相談を受けることは多々あって、その中で一番多いのは資金繰りの相談ですね。だから、公庫でお金を借りるなら、認定支援機関を持ち、行政書士を持つ税理士に相談することがいいと思います。

よくあることですが、公庫もやはり資金需要は欲しいので、一日公庫というのをやったりします。これは何かと言うと、仲のいい税理士のところにノボリを持っていって、公庫が税理士事務所の中で1日、融資の相談を受け付けるんです。だから、公庫と仲のいい税理士を見つけられれば、申し込み段階での失敗をなくすことにもつながります。

借り入れの申込人は、自分が情報弱者であることを自覚すべきだと思います。収支計画書にしても資産表にしても、突っ込まれるところたくさんあります。突っ込まれた時にすぐに答えられる能力がなかったら、そういう税理士をうまく使って一緒に申し込みをするいいと思います。融資の通りそうもない人が、それで通ったというケースはいくらでもありますし、私の扱ったケースでは100万のつもりが500万になったこともありました。

実際にお金を借りる時に、自分の資金繰りの足元だけしか見えてない事業者が多いので、こういう人たちと話をして、お金の大切さを学びながら2年後、3年後、5年後、どういうような資金繰りをやっていくかを相談して政策公庫に持ち込むと、80%のほうに入る可能性がぐっと上がってきます。

今回は政策公庫の融資の流れについてお話しました。今日の話にも出ましたが、ノンバンクの借り入れに悩んでる方はけっこういると思いますので、自分の個人情報の見方とか、実際ノンバンクで借り入れしてる人は、どうやって脱して行ったらいいのか、そういう事例を次回はご紹介したいと思っています。

まとめ

日本政策金融公庫の融資制度は申込みの時点で80%決まる

融資の内情を知らないまま自力で持ち込むと高確率で審査落ちになり、再チャレンジまで数ヶ月待たないといけない

多少費用はかかっても本融資制度に申し込むときは、専門家を経由するのがベスト