皆さんこんにちは!

経営資金に悩んだときに一番最初に見るサイトを運営しております山本将司です。

前回2回に分けて銀行の融資をした債権に対してどういう風に毎年整理整頓するかというところと

融資取引の中で、要注意先と正常先というものがあり、

【要注意先】に分類される条件の一部をお話しさせてもらいました。

【要注意先】に対して銀行はどういう風に取り組んでいるのかをお話しさせてもらいます。

ここを押さえておけば、赤字企業を買収するときでも融資を調達することができます。

Contents

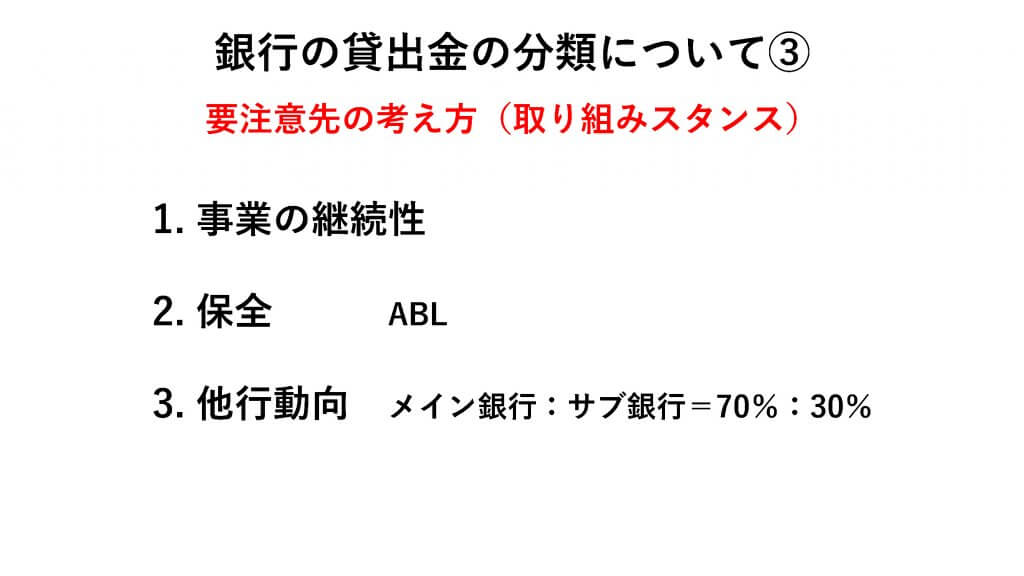

【要注意先】の考え方、取り組みスタンス

銀行が赤字企業を買収することに対して、融資をしてもいいということは、その事業を応援してくれるということなので、失敗する確率が低くなってきます。

M & A にも非常に精通してくるファクターです。

この【要注意先】の考え方、取り組みスタンスですが、銀行がどういう風に考えるか、

銀行が要注意先に対して取り組んでるスタンスというのはだいたいこんな銀行が多いですよというところお話しします。

三つあるんですね。

【事業の継続性】

まず【事業の継続性】

一番大事なのがこれ!

貸出先が融資後3年以内に倒産されてしまうなんてことは絶対あってはいけないことなんですね。

この事業、本当に今後継続していくの?みたいなところをかなり見てます。

以前もお話ししたんですけど、コンテンツ力ってすごく大事なんです。

その企業が、私たち一生懸命世の中のためにがんばってますよって言っても世の中の人たちが、必要としていないことがあると、当然売上も下がってくるんですね。

例えば、スーパーとか、地元の八百屋さん、肉屋さん

それぞれ専業主婦の方が買い物袋ぶら下げて買いに行っていました。

でも女性が忙しくなってきてスーパーというものができて、

それすらもできないくらい忙しくなってきたからネット通販が進んできました。

時代の流れに合わせていかないといけないにもかかわらず、

いやいや、うちは良いものを作って売ってるんだから大丈夫、みたいな

でもマーケットが小さくなってるうえに、

自分が必要とされてないことに気が付かないということが出てくるんですね。

ここの部分も事業の継続性というところが非常に大事になってきます。

3年続くんですかってところが非常に大事。

私も実際、銀行員時代に融資した中で融資してから1年以内に倒産したケースがあります。

突然死することがあるんです。

そういう時には銀行の内部は上へ下へ責任追及!

という状況がプロパー※1の場合は出てきます。

自分のお金を貸すぐらいの気持ちで銀行員っていうのはプロパーに関しては融資しています。

そのため、【事業の継続性】本当に続いていくのかというところは絶対見ていかないといけないということになってます。

※1プロパー:銀行が貸し倒れリスクを負う、保証協会の保証をつけない融資方法

【保全】

2つ目に、【保全】

保証協会だけじゃなく、例えば社長のお父さんお母さん、お身内の方で担保を提供してくれる人がいるのかいないのかも検討します。

最近よくある話で ABL※2の売掛金を担保に融資をすることもあります。

最近病院も設備過多が進んできて要注意先に落ちたりするなんてことがよくあるんですね。

その場合、診療報酬を担保に融資をするケースも最近はあります。

銀行員は保全がどうかというところをかなり重視して、事業を問題なく継続していくんですかというところを見ながら融資稟議を書いています。

※2ABL:《Asset Based Lending》企業の商品や在庫、農家が保有する農畜産物、運送業者のトラックなど、動産や売掛債権を担保に資金を貸し出す仕組み。動産・債権担保融資。

【他行動向】

3番目【他行動向】これがものすごく大事です。

例えばA銀行がメイン銀行、 B銀行がサブ銀行、このような2行取引きの場合

B銀行に持ち込んだ時にB銀行はどこを見てるかと言うとメイン銀行(A銀行)の融資残高推移を見ています。

例えば5000万円の融資が1年のうちに2500万円まで減少していたら

サブ銀行(B銀行)は絶対融資しません。

なぜかと言うと、メイン銀行が融資引き上げを始めているからです。

メイン銀行が融資しないのになんでサブ銀行のうちが融資しないといけないんですかということになります。

逆にメイン銀行もサブ銀行の動向を確認します。

例えばサブ銀行が1000万円融資していたとして

その融資が200万円、300万円まで残高が減少しているにも関わらず、

サブ銀行が追加融資しませんということだとメイン銀行の態度も本当に厳しくなってきます。

銀行取引は複数必要!

銀行取引はだいたい2行から3行ぐらいどの会社さんも持っておく必要があります。

逆に言うと、メイン銀行1行取引だけだったら他に判断材料がないんです。

他の銀行の態度がわからないと【事業の継続性】【保全】この2つで検討します。

要注意先の場合、保全の部分を特に厳しく追求されるので相当厳しいんですね。

ですのでうちの会社の場合、コンサル生、お取引先には必ず、A、B、C銀行ぐらいまで取引して頂くために、他の銀行を開拓するお手伝いをさせてもらってます。

実際3行ぐらいあった方がメイン銀行が前回融資しているから今度はB銀行、その後にC銀行でと順番に融資を受けると、安定した資金供給が受けやすいということになります。

1つの銀行とだけ取引きをしている場合でよくあるのが

親族内で会社を承継し、息子が新しい社長になった時、お父さんの代からずっとこの銀行1行とだけ取引していることがあるんです。

いくら優良な企業であったとしても、いつどうなるかはわからないので、もう1行ぐらいは取引きがあった方がいいです。

メイン銀行:サブ銀行=70%:30%

また、メイン銀行とサブ銀行の力の差が拮抗しすぎるとよくありません。

資金需要が発生したときに融資の相談をしたとしても、それぞれの銀行が責任を押し付け合います。

「A銀行さんがメイン銀行だから融資してあげてください。」

「いやいや、B銀行さんの方が何月何日時点での残高が多いので、うちはメイン銀行ではありませんよ。」

こんなことが普通にあります。

なので、メイン銀行とサブ銀行の融資残高比率は70%:30%くらいがいいです。

まとめ

日本の企業の大半は赤字・繰越欠損・債務超過の【要注意先】です。

資金繰りに悩むケースが多く、銀行からの資金調達をしなければならない場合が多いです。

そのときに安定した資金供給をどうしたら受けられるのか、受けるためにはどのように取り組んでいったらいいのかを次回でお話しします。

“「コンサルタントは魔法使いではない」”

~A.D.2019 Masashi・Yamamoto~