みなさんこんにちは!

経営資金に悩んだ時に1番最初に見るサイトを運営しております山本将司です。

前回、初期の段階でどのような事業を買ったらいいのかをご紹介しました。

サラリーマンの人は副業がバレたら怖い、もしくは家族との問題が多いと思います。

一番検討されている方は私ぐらいの45歳から60歳手前ぐらいの方が多いと思います。

本当に創業したいのなら45歳で独立しようと思うと遅いです。

そのような方は事業を買って大きく伸ばしていけば時間を買えるのでM&Aという手法は非常に有効です。

その中で最初は副業でも運営可能な会社を買って、その会社の社長になれるかどうかの適正と経営の勉強をしていく必要があることをお話しました。

今回の話は特に大事になります。

Contents

どのような会社を買うのがいいのか

金融戦略が非常にカギになります。

最初の部分は仮に500万円ぐらいの案件を買ったとして、仮に失敗したとしても車一台買うと同じくらいのリスクです。規模の大きい企業を買収しようと思うと、1億円程度の借入になることもしばしばで、本当にできるの?と思われることがよくあります。

しかしこのような会社を買うと次がやりやすくなります。

中堅大手企業の買収戦略でよく取り上げらますが、一般のサラリーマの人がこれを熟知しておくと私でもできそうだと思われるかも知れません。

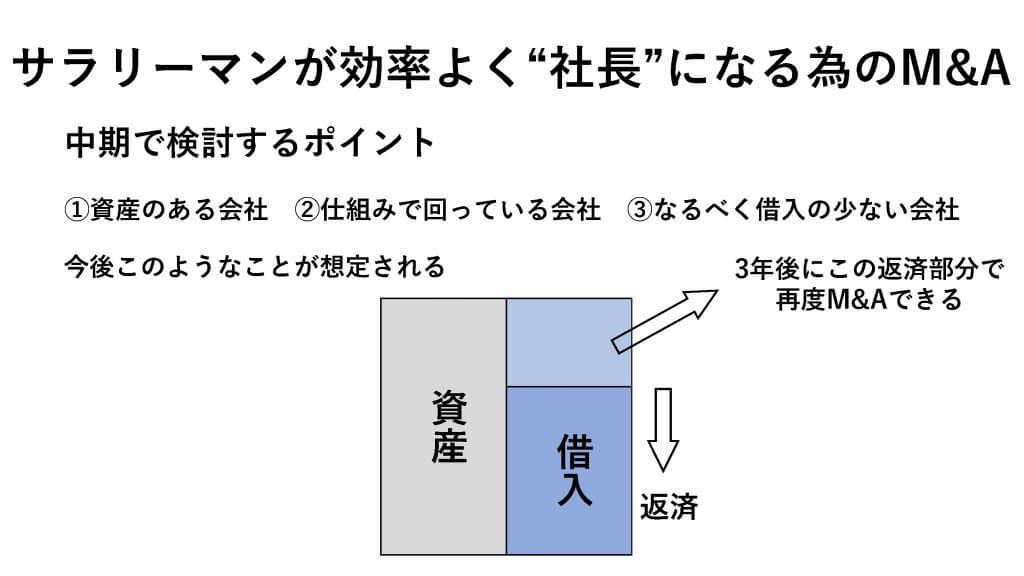

サラリーマンが効率よく社長になる為のM&A

中期で検討するポイント

まず、このような会社を検討していかないといけません。

①資産がある会社

②仕組みで回っている会社

③なるべく借入れの少ない会社

①資産のある会社

例えば前にもお話させてもらった1億円の時価の中の3000万円ぐらいが預金だったとします。

その3000万円の預金を3000万円の借入で買うので何ら問題はないです。

仮に土地が5000万円ぐらいあるとなるとそこの部分を銀行が担保として取れます。

売り手の資産・売り手の信用力をテコに買収を仕掛けることが非常に大事です。

時価が低い会社も株式会社・上場企業さんもこの戦術をたまに使っているのを見ます。

1株当り500円ぐらいの時価の会社があったとして、では目標550円ぐらいにする為にはどのように買収戦略を立てたらいいですか?と弊社に相談がありますが、このような資産のある会社を弊社は狙えてきます。

②仕組みで回っている会社

例えば製造業で考えると今は装置産業なので機械があって色んなものを作って各卸会社に流しています。でもそこには人間が働いています。

けれども今後絶対考えないといけないのは人口減少です。

働き方改革の中で最低賃金はどんどん上がってきています。

まして人を雇用するというところがもっともっと難しくなってくる中でその仕組み化ってすごく大事です。

弊社は実際に中国の工場にOEMをだしたらどのように安くなるとかコンテナに積んでから現地直納してしまえば物流はそこまで考えなくてもいいんじゃないかとM&Aをした後のことを考えて(仕組みで回せる会社)を作っていきます。

仕組みで回っている会社もしくは買った後に仕組み化できるのかが大事になってきます。

例えば塾のような教室業だと動画配信で収益化できるかどうか、配信によって集めた会員名簿を分析し、会員数が集中している地域に実店舗(リアル店舗)を出せば、会員数の10%程度は集客できるという予測データを基に割り出すことができます。

事業の仕組み化(特にオペレーションの仕組み化)と集客の仕組み化をどのように行うか、今後これをやるときに非常に重要です。

③なるべく借入が少ない会社

担保余力が5000万円あったとして借入が3000万円あると実際には2000万円ぐらいしか余力がないです。

なるべく借入が少ない会社を選ぶと、時価(承継対価)の部分を全額借入で購入できます。

そういったM&Aを仕掛けられそうな会社をなるべく厳選して見ていく必要があります。

この3つが非常に大事になってきます。

なぜかというとこのような問題があげられます。

元々資産(現預金)がその会社に1億円あって、今回の借入金は例えば諸費用や買主用に事業をカスタマイズする費用や運転資金を考えて1億3000万円ぐらいだったとします。

キャッシュフローが2000万円ぐらい=EBITDAで2000万円と考えると要もともと会社にあった現預金を時価から差し引いた残りの3000万円を返済するためにかかる期間は1.5年ぐらいです。

数式で表すとこうなります。

EV/EBITDA倍率=(株式時価総額+有利子負債ー現預金)÷(営業利益+減価償却)

(※EV=企業価値 EBITDA=本業における現金収入)

早い話であれば2年待てば資産の部分が借入よりも多くなってくるという現象が起きてきます。

この倍率ですが、大手企業や上場企業のM&Aでは7~10倍程度が適正とされています。

しかし、中小零細企業のM&Aの場合はこの倍率の平均値が1.5~2倍にまで下がります。

当然そうですよね、シナジーがないんですから。

弊社が仲介しようとしている案件に対して弁護士の先生が中小企業や大手企業は大体7倍でやっているよってよく言われますが、それはシナジーがあるから7年ぐらいでやり取りしているんです。

でも買い手から見るとシナジーを生み出す力がないわけでそう考えたらだいたい1.5年から2年ぐらいの年数で元がとれる案件でないとなかなかうまくいきません。

買っても回収できないという現象が起きてしまいます。

売り手にとってはいいかもしれないですが買い手さんにとって非常に厳しいです。

なのでこのような価格では取引されないということが起きえるので大体1.5年から3年ぐらいで元がとれる値段に調整する必要があります。

なぜ僕が強調して言っているのかと言うと、調達した資金の返済が進んでいくときにまたそこから2年ぐらい経ってくると時価が仮に1億円だとして借入金が7000万円ぐらいまで減った段階で、再度調達が可能です。

銀行は返済実績部分を信用として見ているため、元をとった3年後に返済部分で調達して再度M&Aができます。

資産を持っている会社をテコにもう一度M&A

を仕掛けることができます。

最初に買った副業でもできる事業とここの事業を最終的に独立する時にはくっつけて資産の部分のP/Lをより強化し、圧縮して最終的に大きくジャンプすることができます。

なので全国どこであっても少々のオペレーションリスクを犯そうが資産が大事です。

資産のある会社を買いに行くところでなるべく仕組みで回せる業態かというところを検証します。

借入が少ないといっても、必ずしも無借金じゃないといけないわけではありません。

借入がある場合の引継ぎについては細かい調整を喜創産業がやっています。

まとめ

単独で融資を調達するのは難しいと思います。

例えばこんな会社買いたいんだけどどのような融資戦略を立てていけばいいか分からない時は喜創産業に一報してもらえればと思います。

まず銀行が貸してもいいということは買い手さんからすると物件を買ってもいい物件と思っていただいて良いです。

返済できると思っているから貸すので事業が再現できるとなると仮にお金を持っている人でも融資付けを使うことはよくありますのでその部分に関しても是非、ご相談させてもらえたらと思います。

今回はサラリーマンが効率よく社長ためのM&A中期で検討するポイントをお話させてもらいました。

次回は週刊ダイヤモンドに潰れそうな銀行危険度ランキングの記事があげられていましたのでそれについてのレビューを現役の仲介業者・元銀行員だった私から見て気をつけたほうがいいと思うポイントをお話させてもらいます。

最近は弊社に対するご相談もYou Tubeを通じてご相談してきてくれる方のほうが多いです。

会った時にYou Tubeで話している人と同じだ!と言われるととても嬉しいです。

チャンネル登録をして頂いて最新の情報を手に入れて頂けたらと思いますのでよろしくお願いいたします。